识别借款人隐性负债的7大方法

本文转自:信贷风险管理

作者:叶荣辉任赞文

借【信贷风险管理】这个平台,分享了三篇关于小微信贷中信息“交叉检验”的拙文,从基本信息、财务信息和资本周期三个层面说明如何判别信贷信息,力求“透过现象看本质”有效识别潜在风险。或许笔力不济,未能表达地尽善尽美。期间也收到了一些同仁们的邮件交流,特别是台州银行温州乐清支行行长任赞文提出的关于温州当地民间资金活跃产生的一些现象,如何在该方面运用信息交叉验证的经验。后续将结合各个风险视角来演绎信息交叉检验的应用,本文则重点关注民间借贷、小额贷款公司等征信体系外资金有无使用的识别验证。

由于征信的局限性,客户从民间私人借贷、小额贷款公司、典当行等途径获得的资金具有极大的隐蔽性,很难直接调查出客户是否参与民间借贷。但我们可以尝试从以下几个方面入手分析:

从实际控制人或经营者访谈中获得软信息验证:

一是观察其消费习惯,有无黄赌毒等不良嗜好,如信用卡大额境外消费,澳门等地的出入境情况,喜欢奢侈品、豪车等装潢门面;

二是客户的人际关系,是否有亲友从事民间借贷等往来,是否与资金中介等有经常性往来的,对民间资金市场行情极为了解;

三是客户及家人的个人履历,有无从事小额贷款公司、投资公司、担保公司等行业经历,是否名下有类似公司的股权;

四是客户经营风格,访谈接触中客户的投资经营理念是否激进,对外投资风险偏好及规模等等。

从企业发展阶段通过分析客户,从客户初创企业投入资金,经过经营产生净利润累计到调查时点,扣除固定资产折旧和可能存在的提款支出(如为他人代偿贷款等),加期间可能因外部投资者投入资金等,将得到一个期间的权益终值(e),而根据资产负债表结构,总资产减去总负债会得到一个所有者权益(E),如下:

权益(E)= 资产 - 负债

权益(e)= 初始投资 + 期间净利润总和 - 累计折旧 - 历年提款 + 期间外部追加投资

考虑误差原因,两种测算结果的权益应该保持基本一致,如果差距过大,特别是e大于E的情况,可能有民间资金流入企业,要深入了解这种资金流入的原因。

从客户的银行流水角度分析主要有两个方面:

一是关注交易的对象,通常来说,企业的交易对象应为其上下游企业,如果交易明细中出现小额贷款公司、投资咨询公司、某某担保公司、某某置业公司等交易对象,无论发生在借方还是贷方,客户可能从这些资金公司获得或到期归还资金,需要引起足够的警惕,仔细核查发生这类交易的背景;

二是关注资金进出的规律性,例如整借整出,在贷款到期前几日从某个人或上述具有“担保、典当、投资”等字体的企业获得资金,或者获得略少于整数的金额,几日后但转回同一对象为整数的,例如资金转入297000元,几日后转出300000元;或者获得时为整数金额,转出时略大于该金额,例如资金转入300000元,几日后转出为305000元。

另一种规律性是在特定日期整存后同一时间多笔零支,可能涉及民间借贷付息。

通过对个人征信及企业征信的查询,梳理不同时间节点客户的金融机构融资负债总额和该时期家庭及企业经营资产规模,分析客户资产形成所需的资金量,例如该时刻发生购置房产、车辆、厂房改建或机器设备添置等情况,对应的同期银行负债水平较高但却没有新增负债,客户可能通过了民间借贷等体外资金融资,需要进一步分析。这是属于较为典型的高负债情况下,资产扩张与负债规模不同步类型。

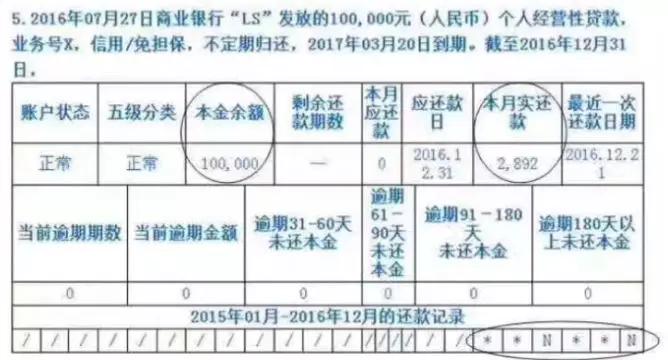

通过征信里显示的付息情况,测算每月及每年的利息费用,例如下图:

从征信上分析该笔贷款为每季结息并还息的模式,季度付息为2892元,那么每年需要承担利息额为:2892/3*12=11568元。

同理可以对名下所有贷款进行测算,对信用卡根据取现(按年化18%利率测算)或刷卡(判别是否套现)等不同情况测算费用,就可以整体估算金融机构的财务费用,再与客户的净利润收入及第1点中的方法就可以发现因民间借贷等体外融资导致的费用侵蚀。

通过“天眼查”、全国法院被执行人信息查询和法院开庭公告查询系统等网站,可查询客户及企业设计民间借贷诉讼的案件信息。客户的房产证等是否有抵押或二次抵押给非银行机构第三方的记录(浙江区域可以查询房管系统了解抵押状态及权利方)。另外,对于第三方抵押,应注意客户是否与抵押权人存在民间借贷关系。

对于规模较大、财务制度比较健全的企业,可以参考“杜邦分析法”,通过债务比率、管理费用、销售费用、成本结构等财务指标与企业管理人员、销售人员、销售模式、薪酬制度等交叉验证,并对标同行业的企业,是否存在较大的出入。